Mid-Term : une élection 2022 pas comme les autres

Par Alexandre Hezez, Stratégiste Groupe

Edito

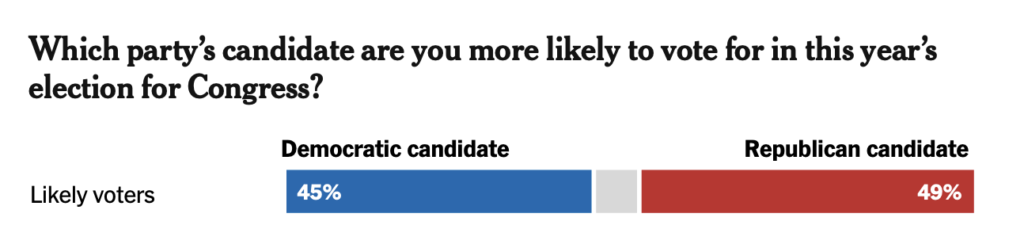

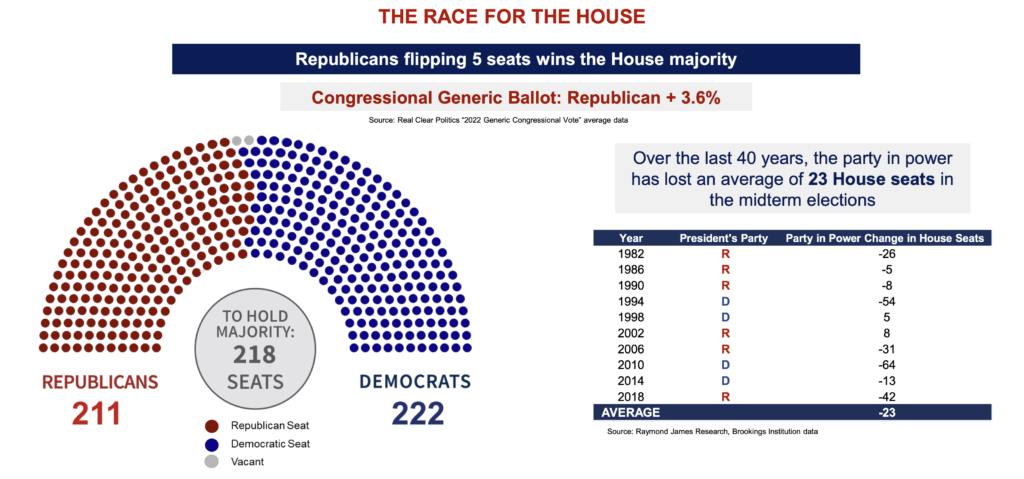

Les experts estiment que les républicains sont susceptibles de remporter la majorité à la Chambre des représentants, mais le contrôle du Sénat est moins certain. Les républicains abordent la dernière semaine de la course au contrôle du Congrès avec un avantage serré mais distinctif. L’économie et l’inflation sont devenues les principales préoccupations, donnant au parti républicain l’élan nécessaire pour reprendre le pouvoir aux démocrates. Selon un sondage New York Times/Sienna College, 49 % des électeurs potentiels ont déclaré qu’ils prévoyaient de voter pour un républicain afin de les représenter au Congrès le 8 novembre, contre 45 % qui voteraient pour un démocrate. Ce résultat marque une nette amélioration en faveur des républicains depuis septembre.

L’histoire récente a montré que de nombreuses choses peuvent changer d’ici les élections. La question énergétique est centrale et nous pourrions constater des décisions de la présidence actuelle sur l’utilisation des stocks de pétrole ou des limites à l’exportation sur l’essence afin d’impacter positivement le pouvoir d’achat des ménages américains et inverser la tendance récente. Les démocrates peuvent conserver les deux chambres mais, généralement, le parti au pouvoir perd des sièges. Lorsque les républicains ont conservé les deux chambres lors des élections de mi-mandat de 2002, Bush avait maintenu sa politique et accéléré la mise en œuvre de sa précédente réduction d’impôts. La situation est totalement différente en 2022.

Une victoire démocrate conforterait la politique actuelle : plus de dépenses pour le crédit d’impôts en faveur des enfants, des énergies renouvelables et Medicaid avec des augmentations d’impôts, et plus d’opposition aux combustibles fossiles. Cela pourrait, le cas échéant, semer des doutes sur les anticipations d’inflation et une banque centrale encore plus restrictive pour lutter contre la hausse des prix.

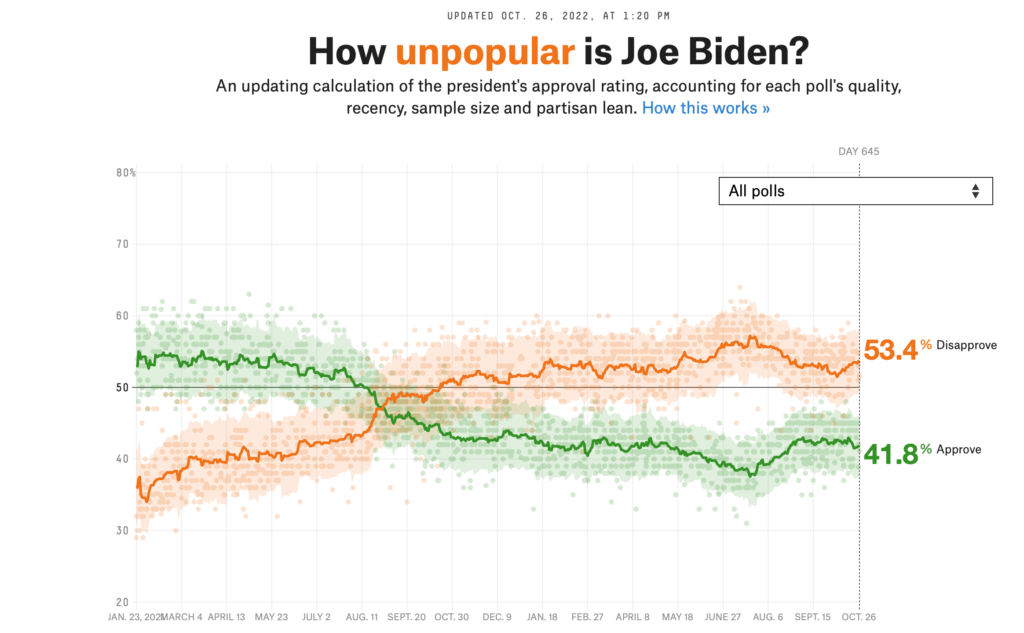

Ces élections arrivent alors que la cote de popularité de Joe Biden a chuté depuis son élection. Sa faible cote de popularité est principalement due aux niveaux d’inflation les plus élevés du pays depuis quatre décennies. Le midterm pourrait voir les Républicains progresser de nouveau et prospérer sur le mécontentement que suscite, comme toujours, un pouvoir déjà en place.

Certains Etats sont particulièrement scrutés. La Pennsylvanie, Etat clé des élections de mi-mandat, « swing state », oscille d’une tendance à l’autre avec ses grandes villes plutôt en faveur des Démocrates et ses zones rurales plutôt pro-Républicains. Le Texas également, où les questions de l’avortement et de l’immigration dominent et électrisent le débat avec un Donald Trump qui est toujours bien présent.

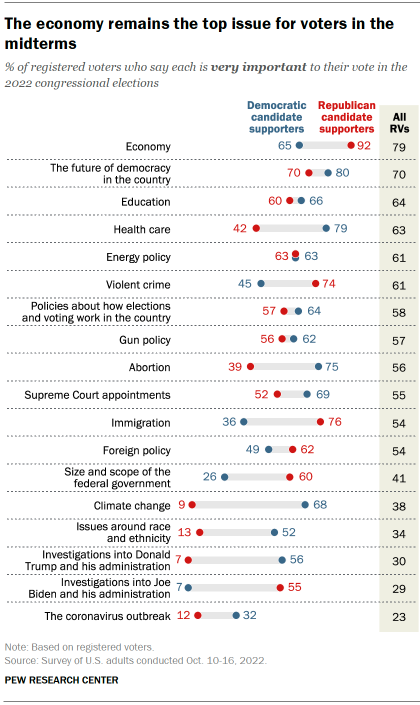

D’une certaine manière, cette élection s’apparente davantage à une élection présidentielle plutôt qu’une élection de mi-mandat. En temps normal, ces élections ne provoquent pas de grandes variations ; elles servent généralement de référendum sur le président en exercice. Cependant, une série de décisions de la Cour suprême à majorité conservatrice (sur l’avortement, les armes à feu, l’environnement, l’éducation et d’autres questions) a modifié les rapports de force. Les victoires de Biden (y compris l’adoption de ses projets de loi sur le climat, la fiscalité et les soins de santé) et le retour de Donald Trump sur le devant de la scène (avec les révélations de la commission d’enquête sur l’assaut du Capitole) auraient dû modifier la dynamique. Cependant, les sondages montrent que les électeurs privilégient l’économie aux menaces qui planent sur la démocratie. Ils sont plus préoccupés par l’immigration que par l’avortement.

C’est une mauvaise nouvelle pour les Démocrates. Les sondages indiquent que le parti a pratiquement perdu la Chambre des représentants. Le contrôle républicain de la Chambre basse du Congrès serait suffisant pour que le parti puisse s’opposer à l’administration Biden.

« Les Américains ne devraient pas avoir à choisir entre se rendre au travail en voiture et mettre de la nourriture sur la table. Les Républicains se sont engagés à rendre à nouveau l’indépendance énergétique de l’Amérique et à réduire les prix de l’essence ».

Kevin McCarthy , Leader républicain à la chambre des représentants

Les facteurs économiques recentrent les électeurs sur l’inflation et les coûts élevés du carburant dans la dernière ligne droite, ce qui nous amène à penser qu’une victoire du parti républicain est le résultat le plus probable.

Le thème de l’environnement est un autre effet non négligeable des résultats de l’élection. Les Républicains examineront le programme de Joe Biden : loi sur la réduction de l’inflation et modélisation de la transition énergétique (737 milliards USD dont 369 milliards de dollars pour les investissements dans le domaine du climat et de l’énergie). Il est à souligner qu’aucun Républicain n’a voté pour l’adoption de cette loi. Cela pourrait jouer un rôle crucial dans sa mise en œuvre en perturbant l’exécution concrète. Les électeurs détermineront donc le sort du programme climatique et énergétique qui reste très controversé.

Americans are squeezed by the cost of living yet Republicans in Congress’ number one priority is repealing a historic investment in lowering costs – the Inflation Reduction Act.

— President Biden (@POTUS) October 17, 2022

It’s the exact wrong thing to do in this moment.

Les dépenses ne sont pas le seul grief des Républicains à l’égard des politiques climatiques et énergétiques de l’administration Biden. La loi sur la réduction de l’inflation reste très controversée. Elle prévoit le financement de plusieurs facettes essentielles du programme climatique et énergétique de l’administration Biden, permettant potentiellement au pays de réaliser l’objectif du Président de réduire les émissions d’au moins 50 % par rapport aux niveaux de 2005 d’ici 2030. L’un des facteurs clés pour atteindre cet objectif est de déployer davantage d’énergies renouvelables, ce qui nécessite des investissements importants. Les crédits d’impôt à long terme prévus par la loi pourraient catalyser les investissements privés dans les énergies renouvelables, déjà en plein essor. Si les États-Unis veulent atteindre pleinement leurs objectifs de réduction des émissions, ils doivent se doter d’une main-d’œuvre et d’une capacité de transmission électrique, ainsi que renforcer – et pour des produits tels que les métaux des batteries – créer des chaînes d’approvisionnement résilientes.

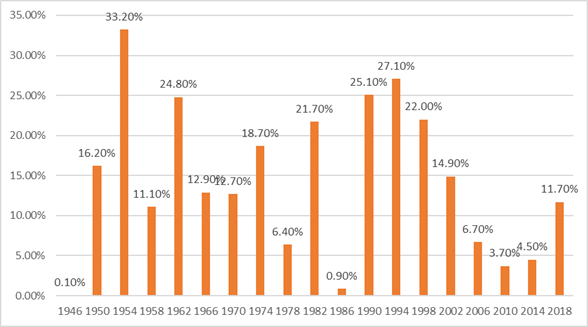

Le potentiel impact des Midterms sur les marchés actions

En termes de performances boursières, les années d’élections de mi-mandat ne sont pas des années comme les autres. La deuxième année d’un mandat présidentiel suit un schéma prévisible : les rendements moyens des actions ont tendance à chuter aux deuxième et troisième trimestres, avec une volatilité élevée du marché, suivie d’un rebond du marché boursier à la fin de l’année et dans la première moitié de l’année suivante.

après les élections mi-mandat depuis 1946

Source : Bloomberg, Groupe Richelieu

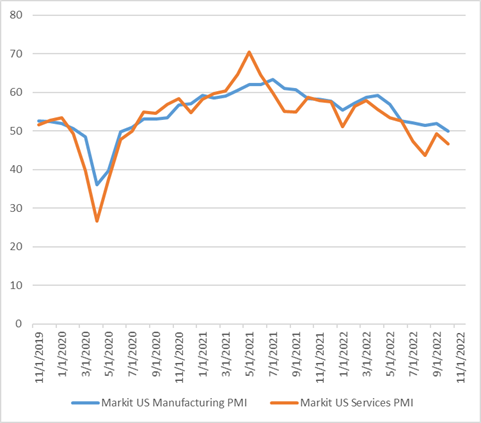

Marchés financiers : depuis 2004, les rendements de l’indice S&P 500 au cours des 60 jours précédant les élections américaines ont été inférieurs à la moyenne. Les élections de mi-mandat étant plus mitigées sur les 2 mois suivant l’élection.

Cette année reste, à bien des égards, malheureusement exceptionnelle. La performance du S&P 500 dans les 2 mois précédant les élections de mi-mandat est très négative (jusqu’à présent), la pire performance depuis 1946 (aucune année d’élection de mi-mandat ne s’approche de cette mauvaise performance). Cette période électorale de mi-mandat sera unique et l’analyse statistique peut s’avérer hasardeuse.

Bien que les rendements à terme sur 12 mois aient été solides même lorsque les marchés boursiers étaient en baisse avant les élections de mi-mandat, le profil de rendement à plus court terme après les élections peut être négatif.

À ce stade et alors que le marché se concentre désormais sur l’inflation, l’Ukraine et les tensions entre les États-Unis et la Chine, les marchés boursiers n’ont pas encore intégré les impacts possibles des élections de mi-mandat.

Le résultat le plus favorable pour les marchés serait une victoire républicaine à la Chambre et au Sénat. Si les Républicains prennent la Chambre et non le Sénat, ce serait également un résultat relativement favorable. Les présidents démocrates ont un avantage en termes de performances du marché. De 1945 à fin 2021, le rendement du S&P 500 a été de 9,4 % sous les présidents démocrates, contre 6,6 % pour les présidents républicains. Les meilleurs rendements se sont produits sous des présidents démocrates tenus en échec par un Congrès républicain ou partagé. Généralement, les investisseurs préfèrent un pouvoir partagé au sein du gouvernement fédéral. En effet, un Congrès divisé ou républicain n’adopterait probablement aucune législation importante d’ici la prochaine élection présidentielle et avec l’économie américaine en pleine forme, ce scénario serait apprécié par les investisseurs. Nous pensons que cette élection aura un impact sur les marchés financiers notamment dans la perception de l’inflation et donc son impact sur l’économie.

Les investisseurs doivent être sensibles aux fluctuations potentielles des actions et des obligations pendant les années d’élections de mi-mandat, mais se doivent de rester calmes afin d’éviter de prendre des décisions au moment où la volatilité est exacerbée.

Les seules réelles incertitudes demeurent l’inflation et la capacité de la Fed à la contrôler sans « tuer » la croissance actuelle. Malgré des chiffres plus élevés que prévu, nous continuons de penser que des signes plus clairs de désinflation aux États-Unis apparaîtront d’ici la fin de l’année. Au-delà des aspects politiques, c’est l’inflation américaine qui marquera la future tendance du marché dans sa globalité.

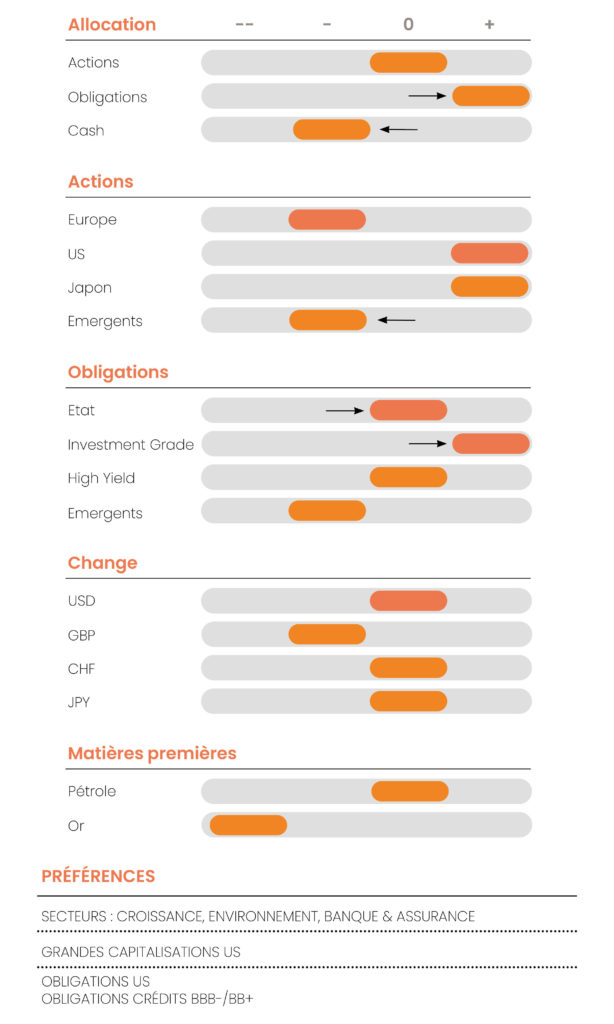

CONVICTIONS

POSITIONNEMENT PAR RAPPORT AUX CRITÈRES DE RISQUE

Les semaines se suivent et se ressemblent…. Pas tout à fait ! Certes les gouvernements et les banques centrales sont pris entre le marteau de l’inflation et l’enclume de la récession. L’épisode Liz Truss au Royaume-Uni a démontré que les politiques budgétaires devaient être ciblées et non inflationnistes. Nous pensons que les gouvernements européens ne feront pas cette erreur. Les hausses de taux des banques centrales commencent à produire leur effet récessionniste comme en témoignent les derniers indicateurs avancés.

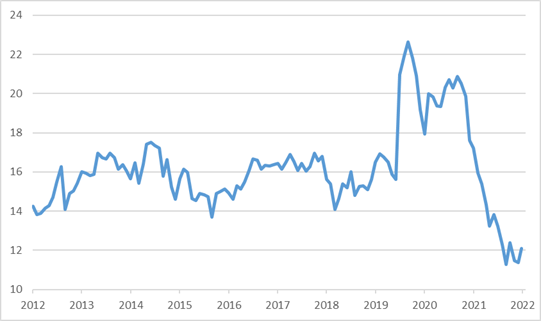

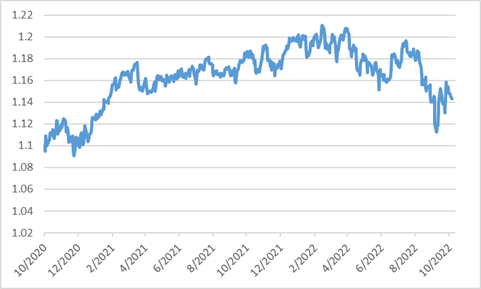

Notre scénario macro-économique est une récession marquée et une inflation qui perdure à des niveaux non soutenables pour les autorités monétaires européennes. Les taux devraient encore remonter rapidement. Le taux de refinancement de la BCE devrait atteindre 2.5 %. L’attitude réciproque entre les Etats européens et le nouveau gouvernement italien démontre la volonté de l’Europe de ne pas se désunir malgré les tensions ; ce qui devrait soutenir l’euro contre le dollar au niveau de la parité. Notre objectif sur les taux souverains à 10 ans en fin d’année est respectivement de 2.50 %, 3.00 %, 4.50 %, pour l’Allemagne, la France et l’Italie. Les perspectives de croissance sont également faibles aux États-Unis, bien que certains signes positifs témoignent de la résilience de l’économie US mais surtout de la volonté de la FED de ne pas plonger en récession. L’immobilier américain devrait baisser de 10 % dans les mois à venir et entrainer la composante « shelter » des chiffres d’inflation à la baisse. Les dernières données sur l’immobilier confirment cette conviction que nous avions depuis quelques mois. Les récents commentaires « dovish » des membres de la Fed ayant insisté sur le risque d’un resserrement trop violent des conditions financières, et des publications qui, pour le moment, rassurent les investisseurs qui s’attendaient à bien pire, amènent à plus de sérénité temporaire. Les élections Mid-term devraient permettre une visibilité politique plus importante sur les deux prochaines années.

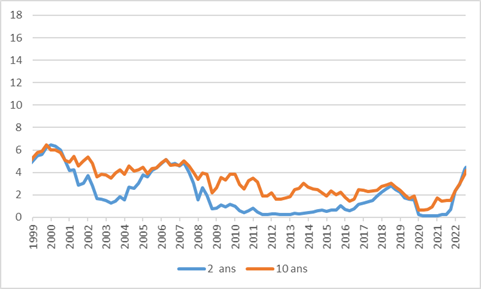

Au niveau des obligations

Les brusques corrections subies par les marchés obligataires ont permis d’atteindre des niveaux de rendement les plus hauts depuis une décennie et nous pensons que cela ouvre une opportunité intéressante sur le marché obligataire dans son ensemble, alors que certains banquiers centraux commencent à anticiper une stabilisation des politiques monétaires au 2ème trimestre 2023. Sur la partie souveraine, nous privilégions la partie US. La Fed devrait faire une pause au 1er trimestre de 2023 et ancrer son taux directeur à 4.75 %. Compte tenu de la croissance économique, la courbe des taux restera légèrement inversée et permettra au taux 10 ans d’être capé autour de 4.5 % (avec une stabilisation des anticipations d’inflation). En zone Euro, nous restons prudents sur les souverains et constructifs sur le crédit corporate.

La partie Crossover (BBB-/BB+) est particulièrement intéressante même si nous pourrions avoir encore de la volatilité. Les taux de défaut vont certes augmenter mais les rendements à terme sur un horizon de 4/5 ans sont particulièrement séduisants (5.5 %/6 %). La sélection de valeur sera dans ce contexte particulièrement déterminante. Des opportunités attrayantes commencent à se présenter pour les investisseurs, dans les domaines du crédit où les spreads se sont considérablement creusés sans véritable discernement.

Sources : Bloomberg & Richelieu Gestion

Au niveau des actions

Il parait évident que les bénéfices des entreprises subiront les effets de la faiblesse de l’économie alors que la hausse des coûts des intrants a un impact sur les marges et que les conditions de financement se sont détériorées. Cependant, en dehors des fondamentaux qui continuent de se dégrader, nous pensons que l’équilibre du marché est propice à des reprises de marché sur la fin de l’année qui devront être justifiées par des publications sur l’inflation rassurante. Notons que les positions de couverture, la trésorerie à des niveaux historiques dans les fonds et les volatilités sur indices restent très importantes et la moindre bonne nouvelle pourrait amener ces retournements violents autoalimentés. Nous maintenons notre positionnement neutre dans cette optique sur les actions avec une vue plus positive à très court terme. Nous continuons de penser que les actions US sont plus à même de rebondir car la FED a les clefs de l’équilibre entre croissance et inflation. Ce n’est pas le cas en Europe où les risques exogènes rendent les politiques monétaires et budgétaires soumises aux aléas géopolitiques et climatiques. Ces mêmes risques pourraient évidemment se transformer en opportunités.

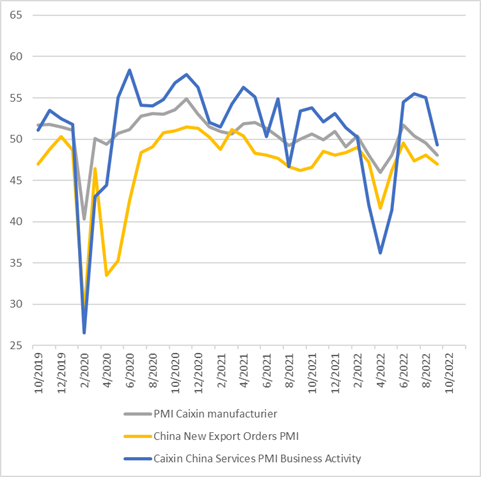

Du côté asiatique, la BoJ, en maintenant sa politique accommodante, devrait soutenir les actions japonaises en devise locale. La Chine inquiète en ce qui concerne les ambitions politique et géopolitique de Xi Jinping. L’effet positif « Congrès du partie communiste » n’a pas eu lieu. Le yuan ne parvient pas à se stabiliser. La politique « Zéro Covid » pourrait être maintenue et les relations entre la Chine et les Etats-Unis resteront incertaines, ce qui nous amène à mettre une prime de risque supplémentaire sur la zone. Nous passons prudents sur le pays.

Au niveau des thématiques

Quelques secteurs qui vont sortir leur épingle du jeu : l’environnement sur l’ensemble de la chaîne de valeurs (de la production à l’efficacité énergétique des bâtiments) aux investissements colossaux nécessaires à venir, et le secteur du luxe qui profite d’un rattrapage de la consommation en Asie et d’un pricing power qui reste plus qu’opportun dans l’environnement actuel. Les premiers résultats outre-Atlantique des sociétés financières rassurent et démontrent que l’impact de la hausse des taux d’intérêt va être bénéfique malgré la hausse du coût du risque. De manière plus spéculative, le secteur banque & assurance devrait attirer des investisseurs à l’aube de cette fin d’année. Nous pensons que les bancaires sont un bon « hedge » face à une « hawkish » Fed puisqu’ils profitent d’un plus haut NIM (net interest margin ). Nous sommes convaincus que cet effet sera plus important que l’inquiétude liée aux risques de baisse de croissance de crédit. Les résultats trimestriels des bancaires US ont prouvé cela. Nous sous-pondérons encore les secteurs industriels notamment allemands et les entreprises en levier opérationnel trop important (faible cash-flow) car elles vont commencer à souffrir de la dégradation des conditions financières. Sur ces entreprises, nous préférons investir en dette plutôt qu’en actions (Crossover bonds : BBB-/ BB+). Même si les valorisations des Small Cap sont attractives, il est trop tôt pour réinvestir compte tenu de l’absence de liquidité et de la dégradation des conditions de crédit. Nous continuons de penser que les entreprises de qualité profiteront de leurs situations concurrentielles. Les grandes valeurs technologiques devraient retrouver la faveur des investisseurs en raison de leur bilan, à l’inverse des entreprises endettées qui restent dans une situation inconfortable.

Sources : Bloomberg & Richelieu Gestion

Au niveau de la diversification

2022 est une année particulière où la diversification a peu joué. Le dollar a été le seul actif refuge pour un investisseur « non-US » et il n’y en a pas eu pour un investisseur américain (sa devise de référence étant la monnaie américaine). Les obligations (quelles qu’elles soient) et les actions (à l’exception des valeurs pétrolières) ont baissé significativement. Il est donc probable que les rallyes que nous vivons amèneront une re-corrélation des grands indices à l’instar de ce que nous avons vécu. La sélection de valeurs sera sans doute prépondérante dans les prochains mois au-delà des aspects sectoriels ou géographiques.

The 10-Year US Treasury bond is on pace for its worst year in history with a loss of 19.5%. pic.twitter.com/H0sI1YVtzz

— Charlie Bilello (@charliebilello) October 22, 2022

Au niveau du scénario central

Notre scénario central reste que les politiques monétaires seront en mesure de rassurer progressivement dans le courant de fin d’année. Les banques centrales devraient donc durcir moins vite les conditions financières, puis arrêter de le faire dans le courant du premier semestre 2023, sans revenir cependant en arrière avant 2024, ce qui est de nature à maintenir les taux obligataires à des niveaux élevés. Le ralentissement de la croissance aidera à la rechute de l’inflation, permettant de ralentir le resserrement monétaire au cours des prochains mois, mettant un coup d’arrêt au mouvement haussier sur les taux souverains.

Sources : Bloomberg & Richelieu Gestion

Les éléments qui nous amèneraient à nous positionner plus fortement sur le marché sont la baisse des chiffres de l’emploi et de l’immobilier aux États-Unis et, surtout, un changement de la rhétorique de la Fed. Il faut que le cycle de resserrement monétaire soit enfin suffisant pour ramener l’inflation dans les clous des banques centrales. Dans le cas contraire, nous restons persuadés que les banques centrales agiront encore et maintiendront l’ensemble des actifs risqués en situation inconfortable.

POINT MACROÉCONOMIQUE

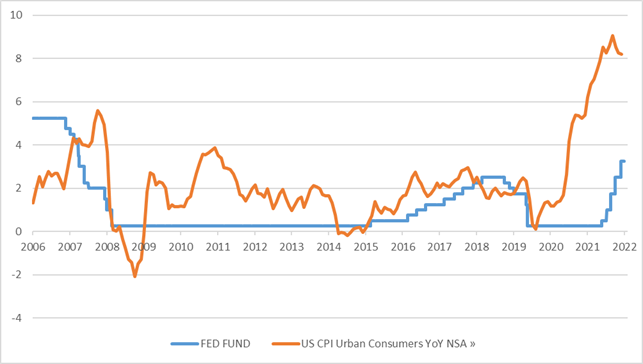

Le ralentissement de l’économie souhaité par la Fed est en cours

Le PIB du 3ème trimestre aux Etats-Unis conforte les attentes des investisseurs financiers quant à la nécessité pour la Fed de prolonger la hausse des taux directeurs, dans un contexte de poursuite de remontée des taux souverains. Les différents indicateurs d’activité ces derniers mois ont souligné la résilience marquée de l’activité, principalement au niveau du consommateur.

Rappelons que si l’ISM manufacturier a poursuivi sa rechute durant le trimestre écoulé, les services, dont le poids dans le PIB américain est prépondérant (80 %), baissent significativement. L’action de la Fed porte ses fruits et, paradoxalement, c’est une bonne nouvelle. Elle souhaite refroidir l’économie et détendre le marché du travail, pour obtenir ensuite celle sur les prix. Quelques signaux confirment un début de détente des tensions inflationnistes et du marché du travail en lien avec un tassement de l’activité.

Le marché immobilier continue de ralentir, entraînant une forte baisse séquentielle des prix des logements selon l’indice Case-Shiller d’août qui a été publié. Si les répercussions ne se matérialiseront qu’avec retard sur la composante « loyer » de l’inflation, elles constituent déjà un signal favorable en vue d’un début de ralentissement du rythme de hausses de taux directeurs de la part de la Fed, d’autant que le reste de l’économie continue de ralentir. Une politique monétaire durablement restrictive s’impose encore, mais avec 75 pb de hausse prochainement. La Fed se rapprochera de son niveau cible, selon nous 4.75 %/5 %, et l’intégration d’une fin prochaine du cycle de hausse des taux directeurs constituera un facteur de rappel majeur afin de briser la dynamique haussière sur les taux longs. Les discussions au FOMC montrent certaines réticences à aller beaucoup plus loin. M. Daly, présidente de la Fed de San Francisco, a, par exemple, déclaré vendredi que la Fed devait se montrer prudente dans son resserrement monétaire afin d’éviter de plonger l’économie américaine dans un « ralentissement non provoqué ». Nous pensons que cela devrait, dans un deuxième temps, amoindrir la volatilité des marchés.

Sources : Bloomberg & Richelieu Gestion

Europe : la solidarité à l’épreuve

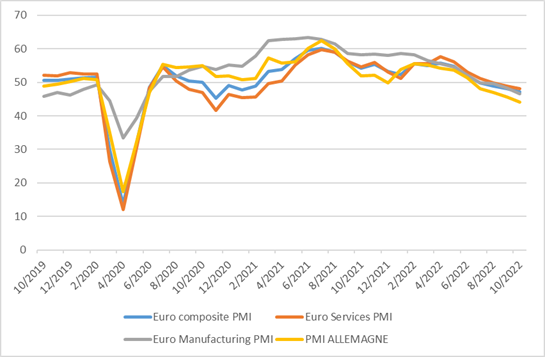

Les données PMI de la zone euro pour le mois d’octobre se sont avérées, une fois de plus, inférieures aux attentes. L’indice manufacturier et l’indice des services continuent de baisser pour atteindre respectivement 46,6 et 48,2. Le passage de l’indice composite en-dessous de 48 renforce l’hypothèse selon laquelle la zone euro entrera en récession dès le 4ème trimestre de cette année. Un résultat qui pourrait remettre en cause le scénario macroéconomique de la BCE qui ne prévoit pas ce risque dans son scénario de base. Néanmoins, il est peu probable que cela change la volonté de la BCE de relever les taux de dépôt plus près de 2 % d’ici la fin de l’année. Le ralentissement de l’activité européenne sera bien plus marqué qu’outre-Atlantique. La bonne nouvelle sur l’Europe est que l’union reste en place malgré de forts désaccords.

Si aucune décision concrète n’a été validée lors du Conseil européen, les Vingt-Sept se sont toutefois accordés sur une « feuille de route » concernant la mise en œuvre de nouvelles mesures au cours des prochaines semaines afin de lutter contre la hausse des prix de l’énergie. Les Etats membres de l’Union européenne souhaitent rassurer quant à leur unité et leur volonté d’apporter une réponse coordonnée à la crise énergétique, ce qui doit permettre de réduire le choc inflationniste, de limiter la récession et de soutenir l’euro. Le Conseil européen a donné son accord à plusieurs propositions formulées en début de semaine par la Commission européenne (les achats groupés de gaz pour 15 % des besoins, création d’un indice GNL Europe en plus de la référence TTF Europe pour le gaz arrivant par gazoduc, un mécanisme de correction des prix excessifs, utilisation des 40 Mds € des fonds de cohésion pour aider les ménages et les entreprises les plus vulnérables). L’incertitude pour l’approvisionnement à l’hiver 2023-2024 est forte. Le rattrapage de stockage de gaz se poursuit dans les pays qui étaient en retard. Toute l’Europe hormis la Lettonie est désormais à 80% minimum des capacités de stockage. Le niveau est bien plus élevé en France (99,4%) et en Allemagne (96,5%). Le début de l’hiver reste doux et permet en outre de limiter les tensions à court terme et de laisser plus de temps aux négociations. Du côté politique, l’élection italienne n’a pas eu les mêmes effets qu’en 2018. La volonté de la première ministre pro-ukrainienne et pro-européenne est de nature à rassurer (Giancarlo Giorgetti, membre de l’aile modérée de la Ligue déjà ministre du développement économique dans le cabinet de Mario Draghi occupera le poste de Ministre des finances).

Sources : Bloomberg & Richelieu Gestion

POINT MARCHÉS

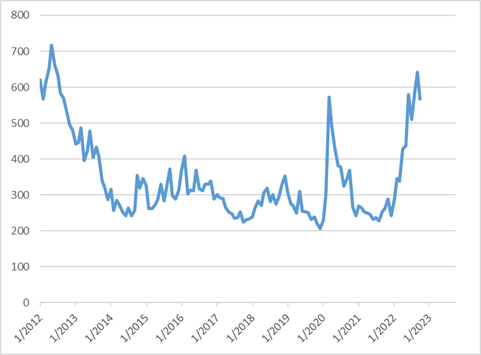

Retour sur les Small Caps Européennes… peut être encore un peu tôt

Depuis le début de l’année, les Small Caps sont en baisse de 34 % et ont sous-performé les Larges Caps de 20%, la plus mauvaise performance depuis les années 2000. Les valorisations sont devenues attractives compte tenu de leur profil de croissance. Cependant, certaines raisons nous poussent à sous-pondérer le segment dans le contexte actuel de marché. Les SMIDs ont généralement une exposition domestique plus importante (60 % ou plus en moyenne vs 40 % pour le Stoxx 600) et sont donc moins impactées positivement par la hausse du dollar. Elles affichent des niveaux de profitabilité moins élevés et les marges pourraient souffrir davantage des pressions inflationnistes. Leurs pouvoirs de négociation sur les prix restent plus difficiles. Elles offrent généralement des niveaux de croissance plus importants mais très corrélés au cycle économique. Elles sont peu exposées aux secteurs Value ou aux secteurs qui surperforment actuellement (énergie, banques) et elles sont plus sensibles aux risques politiques/économiques. Les dividendes (sources de stabilité pour l’investisseur) sont plus faibles. De plus, elles souffrent d’une décollecte particulièrement importante depuis le début de l’année. Leur performance est étroitement corrélée avec l’activité M&A et les opérations de consolidation, particulièrement atones pour le moment en raison de la hausse des taux. Si nous préférons être prudents sur le secteur, nous concédons que dans les niveaux actuels (P/E de 12), une grande partie des arguments cités précédemment sont déjà en partie intégrés. Nous favorisons un positionnement long sur les PME de qualité (croissance stable, bilan, bon niveau de profitabilité) au détriment des valeurs plus endettées qui pourraient encore souffrir de la détérioration des conditions de crédit.

Sources : Bloomberg & Richelieu Gestion

CHINE : stupeur et tremblement

Le 20e Congrès du Parti communiste chinois devait être l’un des événements majeur de l’histoire moderne de la Chine, non seulement parce que l’on s’attendait à ce que le président Xi obtienne un troisième mandat, ce qui est rare, mais aussi parce qu’il se déroulait dans un contexte où la croissance du pays est la plus lente depuis des décennies. L’effet « congrès » n’a pas eu lieu. Contrairement aux pays de l’Ouest, où les réactions négatives du marché peuvent influencer la politique et même renverser des gouvernements entiers, il devient évident que les investisseurs ne sont qu’un élément de second ordre pour Xi. Cette impression a été renforcée par la décision de Pékin de retarder la publication d’une série de données économiques sans explication et d’augmenter encore plus les doutes d’investisseurs qui se méfient déjà des actifs chinois. Un remaniement au sein du parti politique de Xi Jinping et encore des mesures « Zéro Covid » dans la région de Canton en Chine suffisent à inquiéter.

La priorité accordée par Xi à la loyauté plutôt qu’à des dirigeants ‘’market friendly’’ dans les promotions au Politburo et à son comité permanent suprême représente un changement radical en Chine. Le Politburo, composé de 24 membres, est dominé par des fonctionnaires affiliés à Xi. Il convient également de noter que le plus jeune nouveau membre du comité permanent, Ding Xuexiang, a 60 ans. Cela suggère que Xi n’a pas désigné de successeur, qui aurait traditionnellement la cinquantaine pour rester en dessous de la limite d’âge avant de pouvoir prendre le pouvoir et de ce fait Xi Jinping pourrait même tenter de briguer un 4e mandat en 2027. Les prochaines nominations sur la liste de surveillance interviendront en mars 2023 et seront importantes pour les marchés. La baisse brutale du marché chinois le 24 octobre a mis en évidence l’emprise incontestée de Xi sur le parti au pouvoir. Les géants de la technologie Alibaba, Tencent et Meituan ont tous chuté, les investisseurs restant sceptiques quant à la volonté de Xi et de ses alliés de changer d’attitude vis à vis du secteur privé.

Les actions du président Poutine en Ukraine ont attiré l’attention sur les ambitions territoriales de la Chine. Le discours prononcé par le président chinois à l’ouverture du XXème Congrès du Parti communiste à Pékin suscite bien des réactions inquiètantes. En particulier sur le dossier de Taïwan et l’avenir des relations entre la Chine populaire et les États-Unis. Les États-Unis pourraient mettre en place de nouveaux contrôles à l’exportation pour limiter l’accès de la Chine à certaines des technologies informatiques émergentes les plus évoluées. Les premières discussions portent sur l’informatique quantique et l’intelligence artificielle. Xi Jinping s’est contenté de répéter l’antienne du Parti : la « réunification » de Taïwan au continent chinois sous la bannière du Parti est inéluctable et sera réalisée par la force si besoin. Cela est de nature à ajouter un prime de risque significative sur les actifs chinois. C’est pourquoi nous sommes désormais négatifs sur la Chine dans l’attente d’une plus grande clarté des dirigeants politiques à l’égard du marché.

Sources : Bloomberg & Richelieu Gestion

Obligataire : volatilité et rentabilité

Avec des taux de rendement du Trésor à 2 ans d’environ 4,60 %, nous pensons que nous pouvons commencer à constituer une partie de nos positions en bons du Trésor à court terme et continuer à augmenter nos positions si les taux à 2 ans augmentent aux niveaux de 4,80 % à 5,00 %. Nous pensons que le terminal rate de la Fed ne devrait pas dépasser le niveau de 4,75-5,00 %. La courbe devrait rester inversée dans les prochains mois. Au niveau des taux 10 ans US, le niveau de 4.50 % devrait aussi être un point d’entrée compte tenu des anticipations de croissance pour 2023. L’enjeu résidera dans la suite du resserrement monétaire et dans la communication qu’adoptera J. Powell quant à de potentielles futures hausses de moindre ampleur, un élément au cœur de notre scénario et qui doit permettre à la partie longue de la courbe des taux de ne pas s’installer durablement au-delà de 4.5 %.

Au niveau des obligations corporate, les rendements IG mondiaux dépassent désormais le niveau de la dette high yield au début de l’année. Nous reconnaissons que si nous nous attendons à ce que les spreads de crédit culminent de IG EUR à B+140 bp, il est très difficile d’avoir un timing parfait, et une fois que le marché se retournera, nous ne serions pas surpris si les spreads se resserraient rapidement car l’appétence des investisseurs pour la rentabilité s’accroitra dès qu’une visibilité plus forte sur l’inflation sera plus forte.

Sources : Bloomberg & Richelieu Gestion

UK : encore des doutes sur les actifs anglais malgré tout

Face au constat qu’elle ne pourra pas mettre en œuvre le programme économique souhaité et la perte de crédibilité engendrée, la Première ministre a fini par démissionner. Ceci a alimenté une nouvelle vague de détente sur les actifs qui avaient été chahutés par le « mini-budget » dépensier et non financé. Si davantage de mesures d’économies étaient de mise, le risque de basculer dans une politique d’austérité trop marquée dans un environnement économique très dégradé engendrerait des risques supplémentaires pour la croissance économique britannique. R. Sunak s’était montré bien plus prudent que Liz Truss en matière fiscale lors de la dernière campagne en août et avait très largement critiqué le « mini-budget » alors que le principal enjeu sera de restaurer la crédibilité budgétaire aux yeux des investisseurs. Pour la Banque d’Angleterre, la question de l’équilibre à trouver va se poser, même si la priorité restera de combattre l’inflation. La fin de l’ère Truss devrait permettre de poursuivre la réduction des craintes qui pesaient sur les actifs britanniques ainsi que ceux du reste du monde et notamment les taux souverains européens. Néanmoins, nous restons prudents vis-à-vis de la livre sterling ces prochains mois en raison des perspectives négatives sur la croissance avec le risque du retour d’une austérité budgétaire plus marquée et la Banque d’Angleterre n’a pas terminé de relever les taux directeurs pour combattre les pressions inflationnistes et va donc accentuer son impact sur l’activité.

Sources : Bloomberg & Richelieu Gestion

Synthèse Stratégie Groupe Richelieu – Auteur

Disclaimer

Ce document a été produit par Richelieu Gestion, Société de gestion filiale de la Compagnie Financière Richelieu. Ce document peut être fondé notamment sur des informations publiques. Bien que Richelieu Gestion fasse tous les efforts pour utiliser des informations fiables et complètes, Richelieu Gestion ne garantit en aucune manière que les informations présentées dans ce document le soient. Les avis, opinions et toutes autres informations figurant dans ce document peuvent être modifiés sans préavis.

Ce document a été produit par Richelieu Gestion, Société de gestion filiale de la Compagnie Financière Richelieu. Ce document peut être fondé notamment sur des informations publiques. Bien que Richelieu Gestion fasse tous les efforts pour utiliser des informations fiables et complètes, Richelieu Gestion ne garantit en aucune manière que les informations présentées dans ce document le soient. Les avis, opinions et toutes autres informations figurant dans ce document peuvent être modifiés sans préavis.

Les informations, opinions et estimations contenues dans ce document n’ont qu’un caractère purement informatif. Aucun élément ne peut être considéré comme un conseil en investissement ou une recommandation, un démarchage, une sollicitation, une invitation ou une offre de vente ou de souscription relatif aux titres ou instruments financiers mentionnés. Les informations fournies concernant la performance d’un titre, ou d’un instrument financier se réfèrent toujours au passé. La performance passée de titres ou instruments financiers n’est pas un indicateur fiable de leur performance future.

Tout investisseur potentiel doit procéder à sa propre analyse des aspects juridiques, fiscaux, comptables et réglementaires de chaque opération, au besoin avec l’avis de ses conseillers habituels, afin de pouvoir déterminer les avantages et les risques de celle-ci ainsi que son adéquation au regard de sa situation financière particulière. Il ne s’en remet pas pour cela à Richelieu Gestion.

Enfin, le contenu des documents de recherche ou d’analyse ou leurs extraits éventuellement attachés ou cités peuvent avoir été altérés, modifiés ou résumés. Ce document n’a pas été élaboré conformément aux dispositions réglementaires visant à promouvoir l’indépendance des analyses financières. Richelieu Gestion n’est pas soumis à l’interdiction d’effectuer des transactions sur le ou les titres ou instruments financiers mentionnés dans ce document avant sa diffusion.

Les données de marché sont issues de sources Bloomberg.