Présence des valeurs pétrolières dans les fonds durables : pourquoi et comment ?

Par Stanislas Duval De La Guierce, Responsable Finance Durable

De nombreux rapports et notamment celui du GIEC, nous confirment que les modifications du climat sont sans précédent depuis des millénaires et le rôle joué par les activités humaines incontestable. Depuis l’Accord de Paris lors de la COP 21 adopté en 2015, l’ensemble des pays signataires planifient leurs réductions d’émission de gaz à effet de serre. Ces émissions proviennent des énergies primaires, parmi lesquelles le pétrole et le gaz naturel sont les plus polluantes, juste après le charbon.

Cet accord a donné un coup de projecteur sur la finance durable ; le nombre d’actifs « durables » a augmenté, ainsi que la mise en application de multiples réglementations. Les fonds d‘investissement « durables » ou « ESG » (Environnement, Social et Gouvernance) ont pris de l’ampleur au cours des dix dernières années. Leurs dénominations indiquent qu’ils investissent dans des entreprises respectueuses de l’environnement sans oublier l’impact social, de manière à être alignés avec les objectifs climatiques. À première vue, la présence des entreprises pétrolières dans ces fonds est contradictoire. Des nuances viennent cependant se heurter à la réalité. En effet, pour atteindre les objectifs de réduction des émissions tout en gardant une stabilité économique et sociale, on parle de transition vers un monde plus durable.

On retrouve cette nuance entre alignement et transition dans la réglementation européenne à travers, par exemple, les deux types d’indices climats européens. On parle d’indices « Accord de Paris » (PAB) qui excluent les entreprises exposées aux énergies fossiles ainsi que des indices « Transition Climatique » (CTB) qui eux les incluent. La réglementation sous-entend donc que les entreprises de l’industrie pétrolière ne peuvent pas être alignées à l’Accord de Paris, mais pour des raisons économiques et sociales, peuvent participer à la transition.

Transition : environnement vs social vs économie

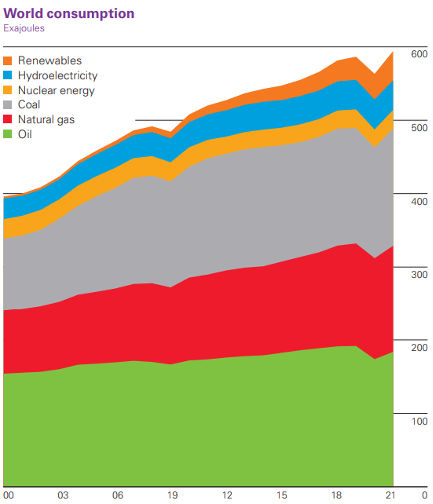

Cette transition se heurte à de nombreuses oppositions entre les aspects environnementaux et sociaux, sans oublier économiques. Un juste équilibre est nécessaire pour d’une part, répondre à la hausse de la demande énergétique mondiale, et d’autre part résoudre les problèmes environnementaux et sociaux externes posés par les combustibles fossiles. Ces derniers constituent à l’heure actuelle la principale source énergétique. À l’échelle mondiale, ils représentent 82%1 des énergies primaires dont 31% de pétrole et 24% de gaz naturel.

Source : BP Statistical Review of World Energy, Juin 2022

L’extraction de ces matières premières fossiles est effectuée principalement pour des besoins énergétiques, mais pas uniquement. Par exemple, le pétrole brut est destiné à 86%2 aux carburants (gasoil, kérosène…) tandis que le reste sert à la production de plastique ou encore à l’asphalte.

Par conséquent, sans une transition maîtrisée, la hausse de la demande et la restriction des combustibles fossiles font augmenter le prix et ce sont les ménages, notamment les plus démunis qui en pâtissent.

Adaptation et géopolitique

L’adaptation, quant à elle, est également nécessaire pour deux raisons intimement liées : la géopolitique et l’épuisement des ressources. Pour ce dernier, on parle de pic pétrolier. Il s’agit du sommet de la courbe d’extraction mondiale de pétrole. L’estimation du pic pétrolier mondial fait régulièrement l’objet de mises à jour de la part d’organismes de recherche spécialisés. Cela est dû à la découverte progressive de nouveaux gisements. Certains pays fournisseurs pour l’Europe ont déjà atteint leur pic, à l’image de l’Algérie en 20073. Le vieux continent est le troisième plus gros consommateur au monde en volume, derrière la Chine et les États-Unis, ainsi que le premier importateur de pétrole brut. Une situation qui s’explique par le nombre d’habitants comme par le niveau de développement économique et industriel. C’est ainsi qu’interviennent les sujets géopolitiques, comme dernièrement avec le conflit ukrainien. En 2020, la Russie fournissait 29%4 de tout le pétrole importé par L’UE. Encore aujourd’hui, malgré les sanctions, l’UE continue d’importer du pétrole de Russie.

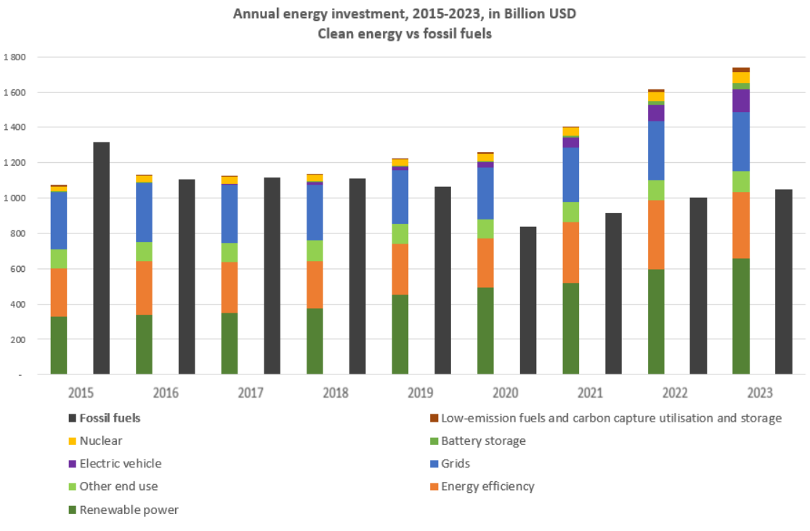

Tous ces challenges provoquent une vague de financement à la fois dans le fossile (trouver et exploiter de nouveaux gisements) et dans les énergies vertes (la fameuse transition). Les majors pétrolières et gazières seraient en train de développer 1955 « bombes à carbone » qui feraient voler en éclats les objectifs climatiques. En parallèle, les investissements dans les énergies « vertes », en partie par les pétroliers, connaissent une augmentation fulgurante. Point positif, l’Agence internationale de l’énergie (AIE) estime qu’en 2023, les investissements dans l’énergie solaire devraient devancer ceux dans le pétrole. Notons également que la baisse des coûts des énergies renouvelables6 leur permet d’être plus compétitifs. L’IRENA estimait que compte tenu des prix des combustibles fossiles, le coût de la durée de vie par kWh de la nouvelle capacité solaire et éolienne ajoutée en Europe en 2021, serait en moyenne au moins quatre à six fois inférieur aux coûts de production marginaux des combustibles fossiles en 2022.

Source : World Energy Investment 2023

La stratégie « best in class »

L’ensemble de ces sujets impacte les valeurs pétrolières et cela vient soulever la question suivante : comment sont-elles prises en compte en finance durable ?

L’inclusion des valeurs pétrolières dans les fonds d’investissement ESG peut varier selon les critères spécifiques utilisés par chaque fonds. Certains investisseurs ESG peuvent exclure complètement les entreprises pétrolières en raison de leurs impacts environnementaux et sociaux comme c’est le cas pour ceux désirant suivre l’Accord de Paris, tandis que d’autres peuvent les inclure dans leur portefeuille en raison de leurs efforts de transition vers des pratiques plus durables.

Ces derniers utilisent une stratégie dite « best in class ». Elle consiste à privilégier les entreprises les mieux notées d’un point de vue extra-financier au sein de leur secteur d’activité par rapport à l’univers d’investissement défini. Fréquemment utilisée par les gérants français des fonds ISR (investissement socialement responsable), elle leur permet de ne pas exclure ou privilégier un secteur. Les notations se basent sur de multiples sources dont les déclarations et les rapports des entreprises (politiques et rapports RSE) auxquels viennent s’ajouter des malus en fonction des controverses. La transparence des entreprises joue donc un rôle clef dans la valeur des notes.

Cette stratégie ISR permet de répondre à la question : quelles sont les entreprises pétrolières les mieux préparées à s’adapter à la transition vers un monde plus durable ?

Les notations sont basées sur les piliers environnement, social et gouvernance. Les agences de notations extra-financières qui les produisent, n’ont pas les mêmes méthodologies de calcul, mais dans l’ensemble, elles arrivent à une hiérarchie similaire des entreprises pétrolières. On distingue trois régions : Europe, Amérique du Nord et les autres superpuissances pétrolières (Russie, Chine et Arabie Saoudite).

ESG

Concernant le pilier Environnement plusieurs distinctions entre les régions sont mises en évidence. Grâce aux réglementations plus strictes en Europe, les valeurs européennes ont tendance à s’engager et à suivre davantage les différents sujets environnementaux. La gestion de la pollution en ce qui concerne le transport et les structures d’extraction ou encore la protection de la biodiversité sont en tête de liste. Ces politiques et engagements sont challengés par les controverses, notamment sur la gestion de l’eau qui fait partie des plus communes.

On notera une différence concernant le type d’extraction. Les valeurs européennes ont moins recours en proportion totale7 à l’extraction non-conventionnelle, qui est généralement plus coûteuse et plus polluante que l’extraction du pétrole conventionnelle. Par exemple, l’extraction des sables bitumineux implique l’enlèvement de couches de terre et de sable pour accéder au bitume, qui est ensuite séparé et traité pour obtenir du pétrole. De même, l’extraction du pétrole de schiste nécessite des techniques de fracking (fracturation hydraulique) qui sont également coûteuses. Cette dernière est très utilisée aux États-Unis. Certaines pétrolières en ont une pratique presque exclusive à l’image de Devon Energy Corporation dont la part de fracking dans sa production totale s’élève à 96%8.

De manière à favoriser leurs transitions pour réduire leurs impacts, l’investissement dans les énergies renouvelables fait partie des solutions les plus plébiscitées par les valeurs européennes. La plupart des entreprises ont débuté la production de biofuels, mais ce sont surtout les valeurs européennes qui investissent le plus dans les énergies renouvelables comme le solaire ou l’éolien. Par exemple, le géant français Total Énergies devance ses rivaux européens ENI, Shell et BP dans la course aux énergies renouvelables. Le géant déclare disposer d’un ensemble de 10 gigawatts (GW) de capacité nette installée d’énergies renouvelables fin 2021 et a pour objectif 100 GW9 d’ici 2030. En comparaison, BP a des capacités de 3.3 GW et vise 50 GW10 pour 2030. Les entreprises pétrolières américaines en comparaison investissent moins dans les énergies renouvelables, à l’image d’ExxonMobil qui mise pour l’instant sur le biofuels11 et les technologies de capture du carbone.

Du point de vue Social, les réglementations des différentes zones géographiques mettent en lumière les divergences. Ainsi, les sujets autour de la transparence des opérations, des normes de santé, de sécurité et la responsabilité sociale envers les communautés locales apparaissent plus poussés chez les entreprises européennes. La manière dont ces normes sont mises en œuvres et suivies peut diverger. Les entreprises européennes ont souvent été à l’avant-garde d’adoption de normes plus strictes en matière de sécurité et de prévention des accidents. Quant aux entreprises américaines, elles ont également investi dans ces domaines, mais peuvent présenter certaines variations en fonction des réglementations spécifiques de chaque État. Les activités des entreprises pétrolières peuvent être dans des zones géographiques politiquement instables. Ainsi, les entreprises s’exposent à des controverses, notamment concernant les droits de l’Homme.

Les différences au sein du pilier Gouvernance sont quant à elles plus réduites. Les sociétés pétrolières ont un système de gouvernance solide. Les controverses sont généralement concentrées sur les sujets de corruption, de pratiques anti-concurrentielles et de lobbyisme.

And the winner is ?

Les agences de notations extra-financières placent donc les valeurs pétrolières européennes au-dessus des autres. Malgré tout, des efforts importants restent demandés, comme l’alignement de leurs émissions scope 3 à l’Accord de Paris.

Pour remplir l’objectif de l’Accord de Paris, la transition doit s’accélérer. Par conséquent, les valeurs pétrolières sont parmi les plus exposées aux risques physiques et de transitions. Les gestionnaires d’actifs ISR ou non, sont d’ailleurs appelés, notamment en Europe, à intégrer ces risques climatiques dans leurs gestions des risques dans le cadre de leur devoir fiduciaire. Pour gérer ces devoirs, les gestionnaires ont également comme outil l’engagement actionnarial.

Engagement

La présence d’entreprises pétrolières dans les fonds durables permet de créer un dialogue. Le rôle des actionnaires est de pousser les entreprises à enclencher leur transition pour atteindre les objectifs climatiques sans pour autant négliger l’aspect social.

On observe une hausse en 2023 de dépôt de résolutions climatiques appelé « Say on climate » lors des assemblées générales et également des résolutions orientées sur le social. Que cela soit à l’initiative de l’entreprise ou de la part d’une coalition d’actionnaires. C’est le cas de Chevron13 dont l’assemblée du 31 mai 2023 détient 5 propositions d’actionnaires sur le thème de l’environnement et une sur le social. Total Energies lors de l’assemblée du 26 mai a par ailleurs à la fois déposé elle-même une résolution climat et une résolution consultative a été déposée par le groupe d’actionnaires activistes Follow This. La première fut approuvée à 89%14 tandis que la seconde, avec 30% de vote, a été rejetée.

Conclusion

Loin de faire l’unanimité, la mutation des valeurs pétrolières joue un rôle clef dans la lutte contre le changement climatique. Il reste encore des axes d’améliorations et d’opportunités pour les fonds durables, comme notamment plus d’obligations vertes de la part des industries pétrolières.

Sources

1 BP Statistical Review of World Energy, Juin 2022

2 Canadian Association of Petrolum Producers (CAPP)

3 The shift project : approvisionnement pétrolier futur de l’Union Européenne

4 Données Eurostat

5 The Guardian (lien cliquable)

6 Agence internationale pour les énergies renouvelables (IRENA)

7 Liste GOGEL de Urgewald

8 Liste GOGEL de Urgewald

9 Site Total Energies

10 Site BP

11 Moody’s ESG Solution

12 Notation Moody’s / Sustainalytics / MSCI / S&P / Bloomberg

13 ISS

14 La Tribune (lien cliquable)

Richelieu Gestion | Focus • Juin 2023

Ce document est destiné exclusivement à la personne à laquelle il est remis et ne peut être ni transmis ni porté à la connaissance de tiers. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. Le présent document est non contractuel, il est uniquement rédigé à des fins d’information générale, de discussion et à titre purement indicatif. Ces informations ne doivent en aucun cas être considérées comme une offre, une recherche en matière d’investissement et ne sauraient en aucun cas constituer une recommandation d’achat ou de vente d’un investissement quelconque ou d’un produit ou d’un service financier. Nous attirons votre attention sur la nécessité et l’importance de prendre connaissance du Document d’Information Clé pour l’Investisseur (DICI) dont un exemplaire est à votre disposition sur le site internet www.richelieugestion.com