Un équilibre précaire entre risque de croissance et désinflation progressive.

Par Alexandre Hezez, Stratégiste Groupe

Point Macro

L’inflation semble être maîtrisée : nous assistons à une décélération lente et continue de la hausse des prix aux États-Unis. Le resserrement monétaire semble toucher à sa fin. La hausse des prix des biens a connu une décélération marquée depuis plus d’un an, débutant par celle des matières premières et des produits énergétiques. Même si la désinflation se met en place, les dynamiques restent bien différentes, provoquant un découplage des économies.

Graphique : Core inflation (inflation hors énergie et alimentaire)

Sources : Bloomberg, Groupe Richelieu

À l’échelle mondiale, nous prévoyons que la croissance annuelle moyenne du PIB réel ralentira à 2,6 % en glissement annuel en 2023, sous l’effet du resserrement de la politique monétaire et du resserrement des prêts bancaires aux États-Unis et en Europe. Le ralentissement de la croissance en Chine est également susceptible de peser sur l’activité mondiale. Nous prévoyons que l’inflation sous-jacente mondiale passera sous la barre des 3 % en 2024, reflétant les améliorations de la chaîne d’approvisionnement et le ralentissement de la croissance des salaires.

États-Unis : une désinflation bien engagée

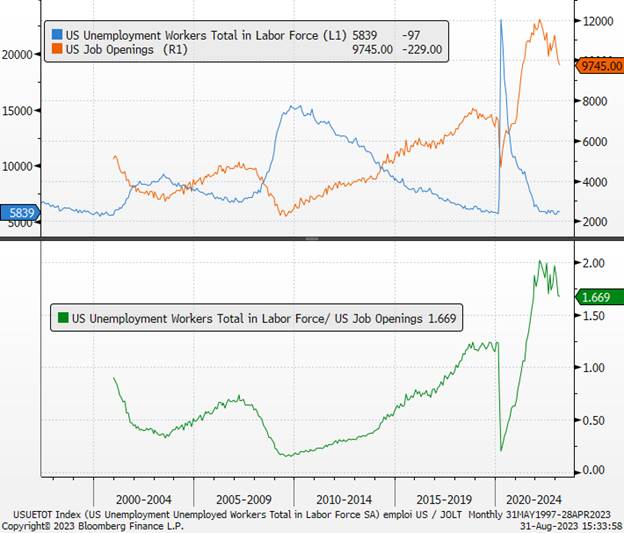

Nous prévoyons une baisse de l’inflation de base à 3,5 % d’ici décembre 2023, reflétant la poursuite de la reprise de la chaîne d’approvisionnement, une baisse de l’inflation liée au logement et un ralentissement de l’inflation des services, la croissance des salaires continuant à se modérer. La normalisation du marché de l’emploi est en cours, comme en témoignent les dernières données publiées (Job Openings, rapport ADP).

Graphique : nombre d’offres d’emploi versus emplois total

Sources : Bloomberg, Groupe Richelieu

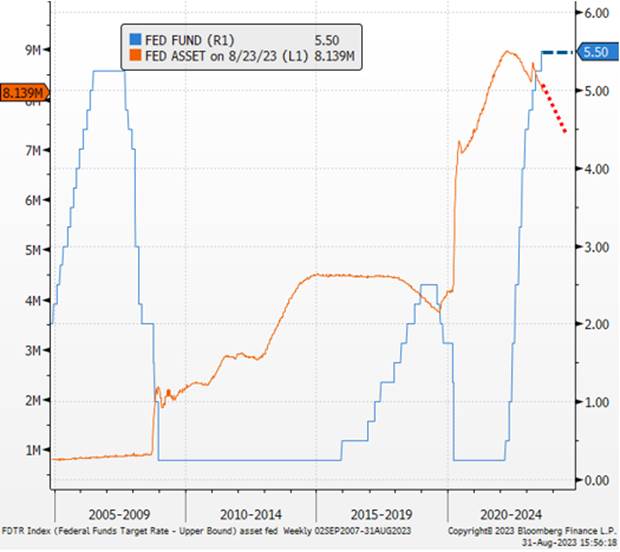

Nous anticipons une dégradation légère du taux de chômage en fin d’année. Ce phénomène ne sera pas suffisant pour impacter tangiblement la dynamique des salaires. Nous pensons que le cycle de hausse des taux de la Fed est désormais terminé et que celle-ci maintiendra la fourchette actuelle des taux des fonds fédéraux de 5,25 à 5,5 % jusqu’en 2024. Nous prévoyons que la première baisse de taux n’interviendra pas avant la fin du deuxième trimestre (25 pb), tout en restant sur le qui-vive sur l’inflation.

Graphique : Fed Fund / bilan de la Fed & estimation

Sources : Bloomberg, Groupe Richelieu

Quitte à nous répéter, nous avons la conviction que la Fed continuera, quoi qu’il se passe, à maintenir la pression pour éviter une reprise de l’inflation. En août 2022, le discours de Jerome Powell lors de la conférence des banquiers centraux de Jackson Hole insistait déjà sur sa franche intention d’utiliser « vigoureusement tous ses outils » et « une longue période de croissance plus faible » ainsi « qu’un ralentissement du marché du travail » avant de conclure « la lutte contre l’inflation aux Etats-Unis va faire souffrir les ménages et entreprises américains mais y renoncer serait encore plus dommageable pour l’économie ». Il n’en est rien pour l’instant. Paradoxalement la résilience de l’économie américaine pourrait être dorénavant un sujet de stress pour les banquiers centraux et pour les marchés.

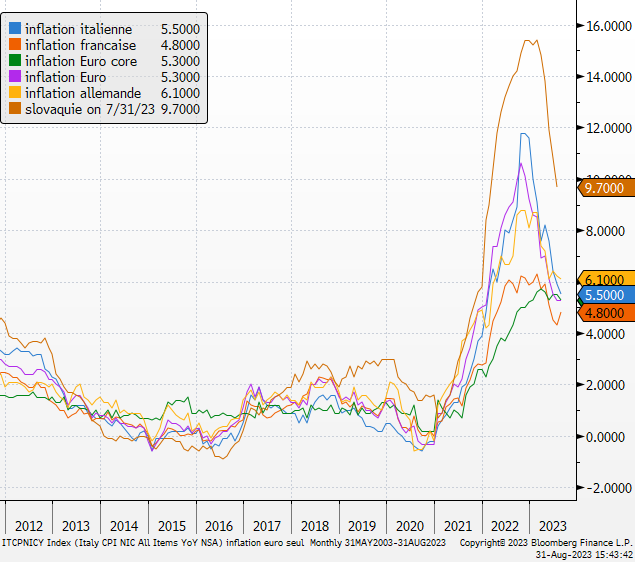

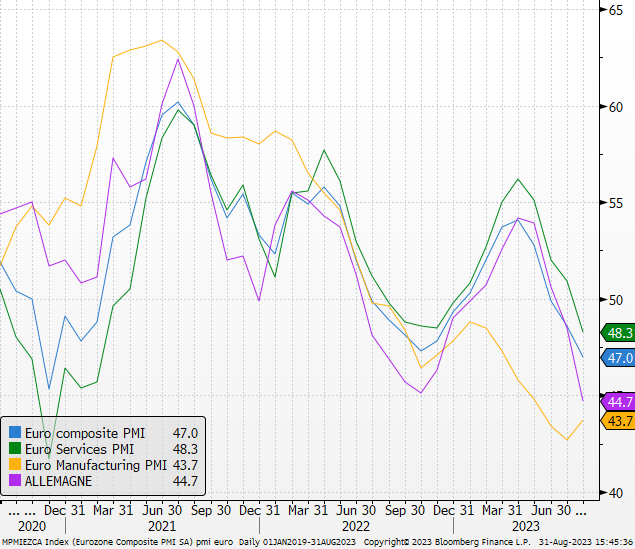

Europe : un retour du risque de stagflation

Les pressions inflationnistes resteront encore présentes. Les données d’inflation préliminaires du mois d’août en Allemagne, en Espagne et en France n’ont guère rassuré quant au ralentissement de l’inflation de la zone euro. Le mouvement sera lent et progressif et continuera d’ouvrir la porte à la fin des hausses de taux directeurs par la BCE en fin d’année. Les indices PMIs ont montré que l’économie européenne s’est affaiblie, conduite principalement par les services. Ces chiffres soulignent un affaiblissement de la demande et l’impact du resserrement des politiques monétaires sur l’économie. La croissance européenne a décroché durant l’été. Dans la zone euro, nous prévoyons un ralentissement de la croissance du PIB à 0,6 % en 2023, reflétant des prix de l’énergie historiquement élevés en raison de la guerre en Ukraine, le resserrement des normes de prêt bancaire. Nous prévoyons que l’inflation de base diminuera progressivement pour atteindre 4,0 % en glissement annuel d’ici fin 2023, reflétant la répercussion indirecte de la baisse des prix de l’énergie et des denrées alimentaires, bien que nous nous attendions à ce que l’inflation des services reste élevée en raison de l’étroitesse du marché du travail.

Graphique : Inflation globale en Zone Euro

Sources : Bloomberg, Groupe Richelieu

Nous nous attendons à ce que la BCE procède à deux hausses (25 pb) supplémentaires en septembre et en décembre, pour un taux terminal de 4,50/4,75, compte tenu d’une inflation sous-jacente vigoureuse, tirée par les services. Par la suite, nous pensons que la BCE restera en attente sur 2024 et cela même si nous prévoyons une économie européenne se dégradant. Christine Lagarde ne pourra que rester insensible tant que l’inflation ne sera pas ancrée sur son objectif de 2%. Une Chine qui peine à rebondir va toucher la croissance mondiale et principalement l’économie européenne plus dépendante. Malgré des chiffres préoccupants, le risque de récession ne sera pas pris en compte pour l’instant par la BCE qui n’a pas encore réussi à regagner le contrôle de l’inflation. Une baisse plus rapide du bilan de la BCE devrait faire l’objet d’un débat, en évoquant l’arrêt éventuel des réinvestissements des titres acquis dans le cadre du programme d’achat de pandémie (PEPP), lesquels sont pourtant prévus jusqu’à la fin de 2024 par le Conseil des gouverneurs. En effet, la réduction de l’inflation sous-jacente est moins avancée en comparaison avec les États-Unis.

A Jackson Hole, Christine Lagarde a souligné la persistance de plusieurs sources d’incertitude, notamment celles qui pourraient entraîner structurellement une inflation plus marquée qu’auparavant (besoin d’investissements et contraintes sur l’offre accrus liés au changement climatique, renforcement du pouvoir de négociation des salariés, et capacité des entreprises à augmenter les prix plus rapidement). Pour la BCE, atteindre ces objectifs pourrait nécessiter un ralentissement notable de l’activité, à cause de la détermination sans relâche des banques centrales « pour tuer la bête » (Gita Gopinath, directrice générale adjointe du FMI). Nous voyons apparaître en Europe un retour du risque de stagflation.

Graphique : Indicateurs économiques en Zone Euro

Sources : Bloomberg, Groupe Richelieu

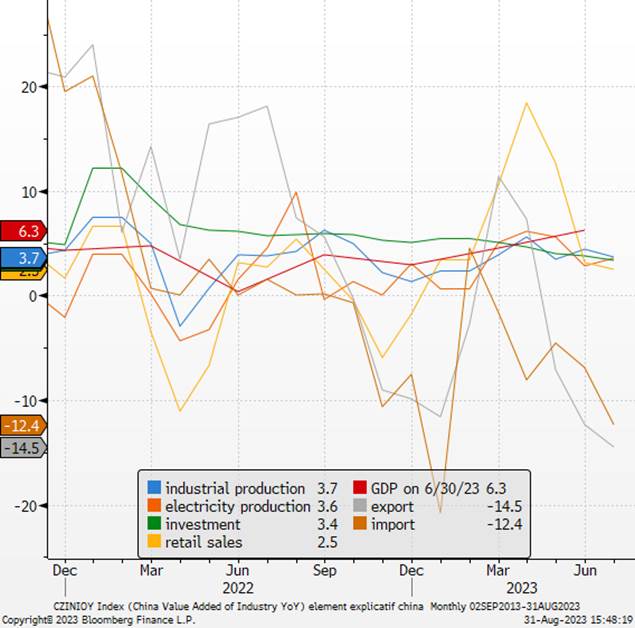

Chine : la déflation en approche

L’économie chinoise n’a pas rebondi comme escompté, malgré trois ans sans confinement dû à la pandémie. La cadence et l’envergure limitées des mesures de soutien budgétaire et monétaire n’ont pas su stimuler la croissance. Des défis à moyen terme comme la démographie, le ralentissement immobilier persistant, l’endettement gouvernemental et les tensions géopolitiques pourraient peser sur la croissance future.

Graphique : éléments explicatifs de la croissance chinoise

Sources : Bloomberg, Groupe Richelieu

Ces éléments sont accentués par des retards de paiements immobiliers et une avalanche d’obligations liées à la dette locale. Pour stimuler la demande, la Chine agit prudemment. Une amélioration mineure dans les statistiques mensuelles pourrait apaiser les inquiétudes. Les indices PMI d’août étaient légèrement positifs, indiquant une expansion. Toutefois, l’instabilité immobilière suggère un long chemin avant un impact bénéfique. Nous anticipons une croissance du PIB de 5,4 % en 2023, suite à la relance post-réouverture. Bien que les données actuelles soient ternes, nous prévoyons une croissance séquentielle au S2 grâce à une diminution de l’effet du déstockage, à l’intensification des mesures d’assouplissement et à la stabilisation des exportations. La banque centrale intensifiera le soutien monétaire, tout en limitant les impacts sur le marché des changes et de l’immobilier. Les plans de relance antérieurs ont entraîné des bulles spéculatives nuisibles. Bien que préoccupante à court terme, cette situation pourrait s’inverser avec la fin de la politique agressive de la Fed. La banque centrale chinoise devrait réduire les taux pour stimuler consommation et investissement. Le moment reste incertain. Pékin évite d’accroître l’endettement, notamment local, dû au risque systémique. Les options sont rares, mais des efforts sont nécessaires pour atteindre une croissance de 5%.

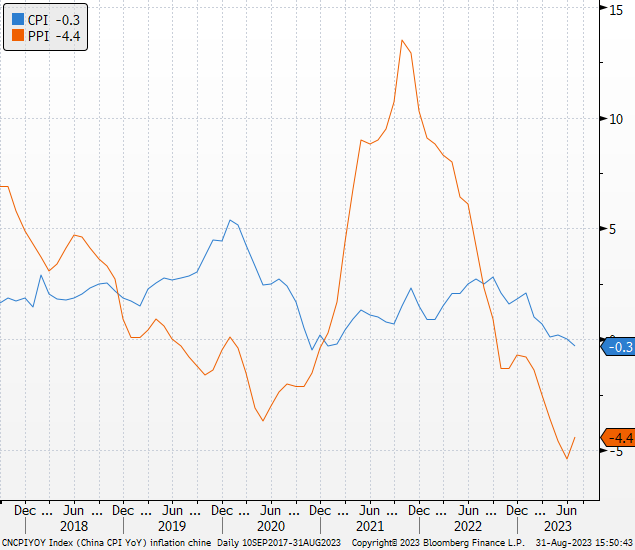

Situation délicate pour le monde

Les défis actuels nous poussent à réajuster nos prévisions pour la Chine. Les données négatives de juin pourraient mener à une stimulation accrue de la demande domestique d’ici la fin de l’année. Face à un commerce global affaibli et des sanctions occidentales, la Chine cherche des leviers de croissance. Une croissance moindre peut influencer la désinflation mondiale, surtout pour les matières premières, mais elle risque d’impacter l’Europe.

Graphique : prix à la consommation versus prix à la production

Sources : Bloomberg, Groupe Richelieu

L’incertitude entoure le ralentissement immobilier, perçu comme une menace économique majeure. La situation chinoise impactera sûrement la croissance globale. Bien que préjudiciables à l’échelle mondiale, les difficultés chinoises ont un avantage à court terme : elles atténuent les pressions inflationnistes aux États-Unis et en Europe. Contrairement au reste du monde, la Chine ne subit pas d’inflation. En attendant un redressement de l’industrie, sa faiblesse aide à freiner l’inflation. À contrario, un rebond en fin d’année pourrait la stimuler, mettant la BCE en position délicate. Si la Chine continue de décliner, cela affectera l’économie mondiale. Une situation complexe pour les États-Unis, face à un adversaire qui s’affaiblit. Trop d’affaiblissement de la Chine risque de perturber l’équilibre économique global. La visite de Gina Raimondo, ministre du commerce américaine en Chine reflète ces inquiétudes. Les deux superpuissances, cherchant à réduire les tensions, multiplient les rencontres.

La Fed ne sera plus une assurance contre la crise

La dynamique de croissance mondiale est principalement tirée par le cycle macro-économique aux États-Unis. L’impact total du resserrement monétaire agressif de 2022 pourrait se manifester prochainement. Lors des précédents épisodes de ralentissement, la Fed a toujours agi pour soutenir l’économie.

On se souvient, en 2019, du revirement de la politique monétaire américaine lors de la guerre commerciale entre Trump et la Chine après une hausse régulière des taux en 2018. Le COVID nous a tous bien évidemment marqué. Nous avons à l’esprit la crise de 2007 (nous sommes moins nombreux à le faire…). Cette fois-ci, la situation est différente : l’économie américaine est l’une des plus résilientes. Les anticipations de croissance ont été relevées tout au long de 2023 et la croissance américaine est plus robuste.

Le consommateur occidental a vu son pouvoir d’achat s’amoindrir, ce qui affecte son moral et sa capacité à consommer. L’épargne constituée lors des confinements a servi de coussin. Néanmoins, l’ampleur et la durée des hausses de prix font craindre une baisse de la consommation. Les revendications salariales demeurent élevées, surtout en Europe et aux États-Unis même si l’emploi se dégrade. Une inflation salariale qui perdure impactera les actions des banques centrales et les entreprises. La consommation des ménages, qui représente environ les deux tiers du PIB, est considérée comme le moteur de cette dynamique, les Américains continuant de dépenser à un rythme soutenu jusqu’à présent. S’ils doivent faire face à la reprise des remboursements de prêts étudiants et à des coûts d’emprunt élevés dans les mois à venir, un marché du travail solide devrait continuer à stimuler leurs dépenses. Un effet ciseau pourrait se produire si l’emploi se détériorait.

La capacité des ménages américains à acquérir un bien immobilier n’a jamais été aussi faible, ce qui présuppose une baisse des prix immobiliers ou des velléités salariales.

Capacité des ménages à acheter un bien immobilier

Source : X (anciennement Twitter)

Si la Chine s’enlise et que l’Europe s’empêtre dans une inflation difficilement gérable, étant forcée d’adopter une politique monétaire restrictive malgré les risques (moindre croissance, Ukraine, gaz, Chine), la politique monétaire américaine ne compensera pas. Pire, elle continuera d’agir en abaissant son bilan pour les prochains mois. La peur des années 70 avec ses vagues successives d’inflation restera l’obsession de Jerome Powell. Les banques centrales ne peuvent pas relâcher la pression. Le risque de récession mondiale augmente, et en même temps, l’économie américaine reste résiliente. Il n’y a rien à attendre de la FED (ni de la BCE) comme dans les précédentes crises.

Après un début d’année qui a vu peu à peu décroître les risques (restockage de gaz en Europe, réouverture de l’économie chinoise, désinflation effective aux États-Unis), les prochains mois pourraient bien voir renaître quelques risques sur ces mêmes thématiques. La géopolitique reste un facteur clé à surveiller. En Europe, les tensions avec la Russie restent vives, notamment autour de l’Ukraine. Les sanctions, les guerres commerciales et la montée du nationalisme pourraient entraver la croissance mondiale à un an des élections présidentielles américaines. Tant que la Chine ne démontre pas sa capacité à gérer la crise immobilière et à renouer avec une croissance pérenne, l’équilibre macroéconomique restera fragile.

Allocation d’actifs

CHINE, MARGES DES ENTREPRISES, INFLATION…

Les banques centrales ne peuvent pas relâcher la pression. Le risque de récession mondiale augmente, et en même temps, l’économie américaine reste résiliente. Le découplage des économies s’est accentué durant le dernier mois. Le positionnement défensif des investisseurs en début d’année et la résilience de l’économie malgré la hausse des taux sont les deux piliers qui soutiennent les marchés actions. La géopolitique demeure un facteur clé à surveiller. En Europe, les tensions avec la Russie sont toujours palpables, particulièrement autour de l’Ukraine. Les sanctions, les guerres commerciales pourraient entraver la croissance mondiale à un an de l’élection présidentielle américaine. Tant que la Chine ne montre pas sa capacité à gérer la crise immobilière et à retrouver une croissance durable, nous resterons vigilants.

Actions

Nous avons abaissé notre perspective sur les actions à court terme de neutre à sous-pondérée, prenant en compte les incertitudes liées à la Chine, la politique monétaire européenne et les pressions sur les marges des entreprises.

Graphique : Performance des indices actions depuis le début de l’année

Sources : Bloomberg, Groupe Richelieu

Le marché adopte désormais une optique de « bad news is good news ». Les indicateurs négatifs sur l’emploi ou ceux provenant des entreprises ont plutôt été bien perçus par les investisseurs. Il y a quelques années, cela aurait été justifié, car les banques centrales cherchaient à soutenir la croissance dans un environnement sans inflation. Le marché veut se persuader que si les données macroéconomiques se détériorent, les banques centrales réviseront leur politique monétaire. Nous sommes convaincus du contraire.

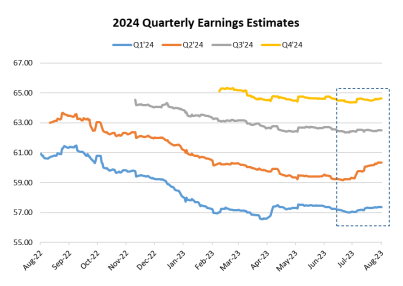

Pour les prochains trimestres, la baisse de l’inflation, qui avait profité aux entreprises, entraînera un ralentissement de la croissance nominale plus marqué que celui de la croissance économique réelle. Les coûts de production demeureront élevés et la croissance salariale ne diminuera pas aussi rapidement que la croissance nominale. Les marges bénéficiaires des entreprises pourraient donc être sous pression.

Graphique : Estimation des résultats trimestriels des sociétés du S&P

Source : Raymond James

Le consommateur a résisté à la hausse des taux et à la perte de son pouvoir d’achat grâce à un marché de l’emploi solide. La dégradation de ce dernier aura un impact négatif sur l’économie, d’autant plus que les salaires resteront au cœur des revendications comme l’illustre la négociation actuelle entre le puissant syndicat United Auto Workers et Ford sur les augmentations salariales. Le syndicat revendique +45 % alors que le constructeur propose… +15 %.

La dégradation économique, couplée à des politiques de banques centrales de plus en plus restrictives, nous incite à la prudence sur les actions européennes. Le risque lié à une contraction des crédits bancaires incitera les investisseurs à privilégier les valeurs défensives de qualité au détriment des cycliques. Cette rotation est également alimentée par la baisse des indicateurs PMI.

La dynamique des services en Europe, qui porte encore la croissance, devrait peu à peu s’essouffler. Cela conduira la zone euro à connaître une croissance inférieure à son potentiel au cours des prochains trimestres, mais pas suffisamment pour gagner la bataille contre l’inflation. La Chine continuera de peser sur les bénéfices des entreprises européennes, notamment dans le secteur des biens d’équipement.

Les résultats des entreprises ont montré une certaine résilience, y compris en Europe, bien qu’ils aient été plus mitigés cette fois-ci, partant de faibles attentes.

De manière générale, nous éviterons les entreprises avec un taux d’endettement trop élevé. Le segment géographique privilégié reste les États-Unis pour leur visibilité, tant en termes macroéconomiques que monétaires. Il est désormais un peu complaisant de penser que le nouveau scénario macro des marchés de reflation n’anticipe pas du tout le risque, toujours présent, de récession. Il table sur une accélération de la croissance bénéficiaire, ce qui nous semble optimiste.

En ce qui concerne les pays émergents et la Chine en particulier, nous prenons acte des nouveaux déboires sur l’immobilier et abaissons notre vue positive.Pourtant, après la réunion du Politburo, l’instance dirigeante du Parti communiste chinois, qui a confirmé l’intensification des mesures économiques, les marchés actions ont très bien réagi. Au regard des enjeux actuels, les mesures de Pékin pour stimuler la croissance restent modérées, reflétant la prudence des autorités face aux risques financiers. La défense de sa devise reste prioritaire.

Tant que la croissance chinoise ne montre pas des signes tangibles de reprise, la prudence domine sur les actifs risqués. Nous avons la conviction que des mesures de relance prendront corps, mais le timing est incertain. Nous ne sommes pas négatifs sur le marché chinois, car nous pensons que le levier est beaucoup plus important en termes de performance, compte tenu des valorisations et des sorties de capitaux déjà importantes sur la zone.

Thèmes et secteurs

En termes sectoriels, nous nous focalisons sur les valeurs défensives par rapport aux valeurs cycliques qui ont profité d’un réajustement des perspectives économiques durant le premier semestre. Cette rotation semble montrer que les investisseurs réalisent que de nombreuses bonnes nouvelles sont déjà intégrées dans les cours. À partir de maintenant, une hausse supplémentaire du marché va devenir plus difficile. L’environnement macroéconomique n’est pas simple, et cela va devenir plus compliqué pour les entreprises de défendre des marges qui sont à des niveaux historiquement élevés. Les grandes entreprises technologiques bénéficient des perspectives de l’IA encore inexploitées. Le secteur bancaire reste très résilient dans cet environnement. La thématique de la relocalisation et la transition énergétique restent au cœur de notre portefeuille.

Taux et Crédit

Les segments obligataires continuent de délivrer une rentabilité appréciable malgré les hausses de faillites. Nous privilégions les actifs de qualité sur l’ensemble des segments. Nous favorisons les durées courtes et les segments les plus équilibrés en termes de risque/rendement (BBB/BB). Nous pensons qu’il pourrait y avoir quelques tensions sur les taux à exploiter au cours du trimestre. Nous avons rehaussé notre vue sur l’obligataire, compte tenu des hausses de taux apparues durant les mois d’été. Nous nous attendons à ce que les taux se stabilisent à nouveau à mesure que la croissance faiblit. Maintenant que les rendements des bons du Trésor américain à 10 ans ont dépassé les 4 %, nous pouvons dorénavant construire des positions sur les obligations souveraines américaines pour diversifier et protéger le portefeuille en cas de crise majeure.

Graphique : Performance des indices obligataires depuis le début de l’année

Sources : Bloomberg , Groupe Richelieu

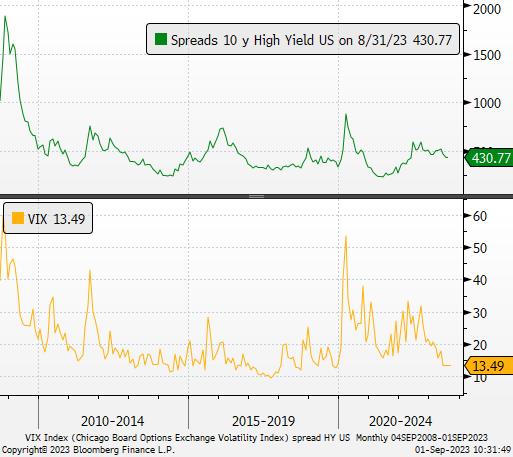

Quant aux obligations d’entreprises, nous avons observé un resserrement frappant et indifférencié des spreads de crédit. Bien que cela puisse indiquer que les investisseurs considèrent que l’environnement macroéconomique actuel est positif pour les opérations de carry, nous sommes plus sélectifs.

Avec la hausse des taux aux États-Unis, les charges d’intérêt plus élevées pourraient entraîner des tensions sur le marché et des vagues de défauts de paiement des entreprises les plus endettées, notamment dans l’immobilier commercial et le marché privé. Le secteur du crédit sous-évalue le niveau actuel d’incertitude macroéconomique et le risque de défaut de paiement des entreprises augmentera à coup sûr. La volatilité des actions devrait augmenter et entraîner les spreads. Nous diminuons nos convictions sur le High Yield US après la bonne performance du secteur.

Graphique : Spreads HY US versus volatilité implicite des marchés actions (VIX)

Sources : Bloomberg , Groupe Richelieu

De manière globale, les taux d’intérêt resteront élevés et il ne faut pas compter, comme dans les précédents cycles, sur des baisses de taux et donc sur des appréciations substantielles des prix. Le rendement du coupon reste le principal intérêt pour ces investissements. Compte tenu des inversions de courbes, nous conseillons des durées courtes (3 à 4 ans).

Devises & matières premières

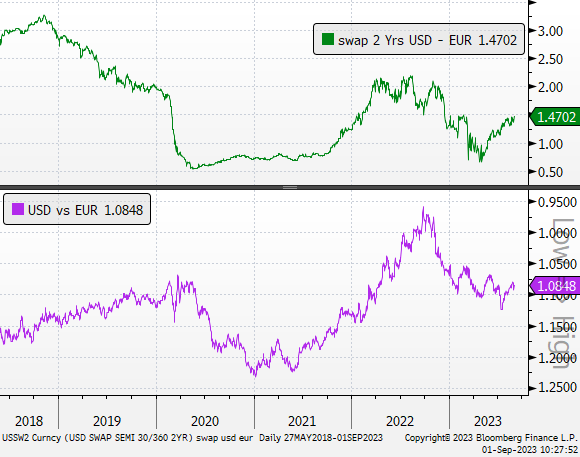

En ce qui concerne le dollar, nous avons atteint notre premier objectif en juillet (1,12). Nous continuons de penser que l’euro devrait s’apprécier face au dollar en fin d’année. Au cours des derniers mois, le taux de change euro-dollar a été fortement lié à l’écart entre les taux d’intérêt à court terme aux États-Unis et en Europe. Cet écart était très important avant le début du cycle de hausse des taux de la Banque centrale européenne il y a un an, mais il s’est réduit progressivement depuis. Récemment, des déclarations offensives de certains membres du FOMC et des données économiques montrant la bonne tenue de l’économie américaine ont été observées. Cependant, cela devrait être temporaire, car la BCE doit rattraper son retard par rapport à la Fed, compte tenu de la volonté persistante de Christine Lagarde.

Graphique : Différentiel de swap 2 ans USD/EUR versus USD-EUR

Sources : Bloomberg, Groupe Richelieu

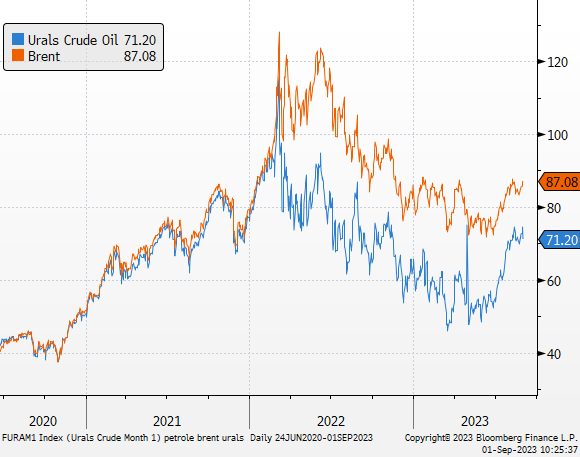

Grâce à ces facteurs et aux efforts de l’OPEP+ pour réduire l’offre de pétrole, le prix du Brent s’est rapproché de notre cible de 90 $/b. Alors que les catalyseurs positifs ont pris du temps pour se manifester, leur impact est désormais intégré dans le marché, limitant le potentiel de hausse des prix du pétrole. Nous recommandons la prudence, car le ralentissement économique devrait se poursuivre, affectant le marché des matières premières. Après avoir longtemps hésité, la Russie semble enfin déterminée à respecter ses engagements envers l’OPEP+, ce qui se reflète dans la réduction marquée de ses exportations pétrolières. L’Arabie saoudite, en tant que partenaire et leader au sein de l’OPEP+, a également joué un rôle crucial en réduisant sa production volontairement. La production pétrolière américaine reste stable, signe de la prudence des producteurs locaux. Par ailleurs, aucun accord sur le nucléaire iranien n’est attendu, bien que l’Iran continue ses exportations officieuses, fournissant une offre supplémentaire utile pour le marché. La demande mondiale de pétrole devrait atteindre un record historique en 2023. La Chine contribuera massivement à cette croissance, malgré des signes récents de normalisation. La demande américaine est également robuste, soutenue par des données économiques positives. Le secteur énergétique devrait bénéficier d’une stabilisation des prix du pétrole. Ce cadre pourrait constituer un catalyseur supplémentaire pour le secteur, notamment avec les récentes augmentations de dividendes et les rachats d’actions.

Graphique : prix du Brent et de l’ural crude oil

Sources : Bloomberg, Groupe Richelieu

Tableau d’allocation

Synthèse Stratégie Groupe Richelieu – Auteur

Alexandre HEZEZ

Stratégiste Groupe

Disclaimer

Ce document a été produit par Richelieu Gestion, Société de gestion filiale de la Compagnie Financière Richelieu. Ce document peut être fondé notamment sur des informations publiques. Bien que Richelieu Gestion fasse tous les efforts pour utiliser des informations fiables et complètes, Richelieu Gestion ne garantit en aucune manière que les informations présentées dans ce document le soient. Les avis, opinions et toutes autres informations figurant dans ce document peuvent être modifiés sans préavis.

Ce document a été produit par Richelieu Gestion, Société de gestion filiale de la Compagnie Financière Richelieu. Ce document peut être fondé notamment sur des informations publiques. Bien que Richelieu Gestion fasse tous les efforts pour utiliser des informations fiables et complètes, Richelieu Gestion ne garantit en aucune manière que les informations présentées dans ce document le soient. Les avis, opinions et toutes autres informations figurant dans ce document peuvent être modifiés sans préavis.

Les informations, opinions et estimations contenues dans ce document n’ont qu’un caractère purement informatif. Aucun élément ne peut être considéré comme un conseil en investissement ou une recommandation, un démarchage, une sollicitation, une invitation ou une offre de vente ou de souscription relatif aux titres ou instruments financiers mentionnés. Les informations fournies concernant la performance d’un titre, ou d’un instrument financier se réfèrent toujours au passé. La performance passée de titres ou instruments financiers n’est pas un indicateur fiable de leur performance future.

Tout investisseur potentiel doit procéder à sa propre analyse des aspects juridiques, fiscaux, comptables et réglementaires de chaque opération, au besoin avec l’avis de ses conseillers habituels, afin de pouvoir déterminer les avantages et les risques de celle-ci ainsi que son adéquation au regard de sa situation financière particulière. Il ne s’en remet pas pour cela à Richelieu Gestion.

Enfin, le contenu des documents de recherche ou d’analyse ou leurs extraits éventuellement attachés ou cités peuvent avoir été altérés, modifiés ou résumés. Ce document n’a pas été élaboré conformément aux dispositions réglementaires visant à promouvoir l’indépendance des analyses financières. Richelieu Gestion n’est pas soumis à l’interdiction d’effectuer des transactions sur le ou les titres ou instruments financiers mentionnés dans ce document avant sa diffusion.

Les données de marché sont issues de sources Bloomberg.